「変額保険+払込免除」は万能なのか?落とし穴を解説

変額保険に払込免除をつけると、大きな病気になった時でも積立が継続出来ます。

積立も保障もこれひとつで完結しますよ

保険の相談に乗っていると、こんなセールスを受けている事例を目にします。

たしかに、払込免除特約がついていれば、三大疾病など所定の状態になったときに、それ以降の保険料を支払わずに済むようになります。

そのため、

- 働けなくなって収入が途絶えても、保障が継続される

- 積立も継続される

という“保険と運用の両立”ができるように見えます。

ちょっと待って。その備えって本当に万全かな?

もっといい手があるかもって知ってる?

働けなくなる原因は三大疾病だけとは限りませんし、変額保険には見落とされがちな落とし穴もあります。

本記事では、変額保険に払込免除をつけることで本当に“働けなくなるリスク”に備えられるのかを、まとめていきたいと思います。

変額保険の基本

変額保険とは?

変額保険とは、死亡保障と資産運用を兼ね備えた保険商品です。

毎月支払う保険料のうち一部が保険としての「保障」に、もう一部が投資信託などの「運用」に充てられます。

- 万が一のときには死亡保障が支払われる

- 何事もなければ積立部分が将来戻ってくる(ただし運用成果による)

変額保険は、運用成果によって将来戻ってくる金額は変動するため元本保証はありません。

また、10年間は「解約控除」という手数料が重くのしかかるため、途中解約には注意が必要です。

変額保険のメリデメ

変額保険全般で以下のようなメリデメがあります。

・解約控除という10年の解約ペナルティ期間があるので、強制的に貯められる

・三大疾病払込免除特約を付けることで、三大疾病になった時に保険料が免除になる (=保険会社が代わりに積み立てしてくれる)

・告知が比較的ゆるいので、掛捨てで死亡保障を持てない人でも保障を持てる可能性がある

・終身型なら老後の死亡保障になる

・原則、投資はNISA+保障は掛け捨て保険のほうが投資面、税金面、保障面で有利

・解約控除があるので、10年内の早期解約では解約手数料が発生し、元本割れする確率が高い

・簡単に積み立てする金額が変更出来ない

・保障の見直しがしづらい

・早期で払込免除が発動した場合、換金した際に高額な所得税が発生する可能性がある

払込免除を付けるとどうなる?

払込免除ってなに?

払込免除とは、三大疾病など所定の状態になったときに、それ以降の保険料を支払わずに済む特約です。

変額保険だけではなく、医療保険や収入保障保険などにもこの特約はつけることが出来ます。

変額保険に払込免除特約をつけると、所定の病気(主に三大疾病)にかかった場合、それ以降の保険料の支払いが不要になります。

- 保険料の支払いが免除されるだけではなく

- 保険会社が代わりに積立まで続けてくれる

「もしものときに積立を止めずに済む=将来の保障やお金を確保できる」という安心感が得られるように見えます。

でも、実はこんな落とし穴が…

一見すると魅力的に見えるこの仕組みですが、次のような注意点があります。

① 対象となる病気が限定されている

払込免除の条件は「がん・急性心筋梗塞・脳卒中」など、あくまで三大疾病や高度障害など特定の状態に限られます。

精神疾患やケガなど、実際に働けなくなる主な原因はカバーされていないことが多いです。

② 課税額がおおきくなる

保険料を払わなくて済む=保険会社が代わりにお金を積み立ててくれるということは、見方によっては「保険会社からお金を受け取った」とみなされます。

そのため、解約返戻金などを受け取るときに一時所得としてみなされる金額が通常よりも多くなり、税金負担が大きくなるリスクも…

「働けなくなる」リスクは三大疾病だけじゃない

「払込免除があるから、もし病気で働けなくなっても大丈夫」確かにそう思いたくなる気持ちはよくわかります。

“三大疾病=働けなくなる主な原因”とは限らない

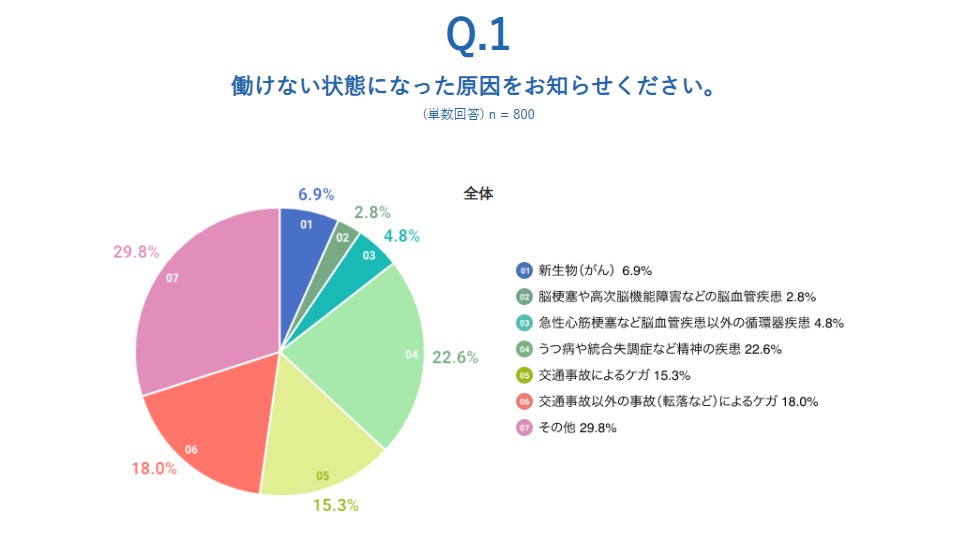

実は多い…働けなくなる原因の“本当の内訳”

働けなくなる原因は以下のような傾向があります

- 精神疾患(うつ病・適応障害など)

- 外傷(ケガ、骨折)

- 脳血管疾患や心疾患(いわゆる三大疾病の一部)

就労不能の給付実績で最も多いのは“精神疾患”や“ケガ”によるものです。

ところが、変額保険の払込免除が適用されるのはあくまで「三大疾病」や「高度障害」など一部の状態のみ。

つまり、もっとも起こりやすい就労不能のリスクには対応できないのです。

三大疾病以外の収入減はカバーされない

- 鬱で長期休職、その後は仕事量を減らす → 払込免除の対象外

- 交通事故で障害を負い退職→ 対象外

- 糖尿病が悪化し透析に、労働が制限→ 対象外

これらは「働けない状態」で収入が減っている状態ではあるものの、変額保険の払込免除では“備えられない”リスクです。

働けない期間が「短期」で済むならまだしも…

「数カ月程度の就労不能なら、傷病手当金や貯金で何とかなる」という方もいると思います。

しかし、もし長期的に働けない場合はどうでしょう?

- 精神疾患が長引く

- 後遺症が残る

- 職場復帰が難しくなる

こうしたケースでは、収入が止まるのに支出は続くという深刻な事態になります。そのとき、「三大疾病でないから払込免除されません」では困ってしまいますよね。

おうるは変額保険ではなく、就労不能保障で備えたい

このような背景から、私は以下のシンプルな保障の考え方を好みます。

・働けないリスクには「就労不能保障」で備える

・就労不能時は受け取った保険金からNISAの資金を捻出する

このあと詳しく説明しますが、就労不能保険であれば精神疾患やケガも含めて保障対象になる商品もありますし、保険料も比較的リーズナブルです。

保障は就労不能保障、運用はNISA

ここまでのおさらいです。

- 変額保険に払込免除をつけても、働けなくなるリスクの多くはカバーされない

- さらに、運用面でも制約や税金リスクがある

保障は「就労不能保障」でしっかりカバーし、運用は「NISA」で効率よく増やす。

やはり基本に忠実に「保障は保障、投資は投資で分けて考える」方が、税金、コスト、運用面で一番資金効率が良いと思っています。

①保障は「就労不能保障」で備える

就労不能保障は、病気やケガで長期間働けなくなったときに、収入の代わりとなる保険金が受け取れる保障です。

変額保険と違って、

- 精神疾患やケガでも対象になる(商品による)

- 三大疾病に限らず幅広いリスクに対応できる

- 毎月一定額の給付金がもらえるタイプが多く、生活費の補填に向いている

という特徴があります。

長期間働けない状態は、かなり家計へのダメージが大きいよ。

たかだか月数万支払いが免除される「変額保険+払込免除」だと焼け石に水感があると感じるかな。

だったら私は保障は掛捨ての保険で「保険料は安く+保障範囲を広く手厚く」備えたいと思っているよ。

👇Instagramで就業不能保険の選び方を解説しているから見てみてね👀

②運用はNISAで税金もコストも効率よく

一方、資産運用については、NISA(少額投資非課税制度)の方が変額保険よりも自由度が高く、メリットも多いです。

| 項目 | 変額保険 | NISA |

|---|---|---|

| 換金のしやすさ | × (10年内の解約で手数料あり) | ◎ (いつでも換金可) |

| 税制メリット | △ (換金時に所得税・住民税が課税) | ◎ (運用益が非課税) |

| 商品の選択肢 | × (保険会社の投資先に限定) | ◎ (国内外のETF・投信から自由に選べる) |

| 死亡保障 | 〇 (死亡保障などがついている) | × (保障は自分で別に用意する必要がある) |

| 保障のコスト | × (保障を買うコストがかかる) | 〇 (保障がないためコストの発生もない) |

NISAを活用すれば、

- お金が必要なときに換金しやすい

- 運用益がまるごと手元に残る

という、変額保険にはない大きな自由があります。

「保険で運用」ではなく、「保険は保険、投資は投資」

変額保険は「大きな病気になっても運用を続けられます!」というセールスで販売されがちですが、実際には保障、運用どちらも中途半端になりがちです。

私自身も多くの相談を受けてきましたが、以下のような声も多いです。

変額保険を何年か続けたけど、途中できつくなって解約して損失を出してしまった…

必要なときにお金が引き出せなくて家計がしんどかった

だからこそ私は

保険は“守るための道具”

運用は“育てるための手段”

と、役割を明確に分けることをおすすめしています。

変額保険 vs 就労不能保障+NISA

本当に安心で効率的なのはどっち?

| 比較項目 | 変額保険(払込免除付き) | 就労不能保険+NISA |

|---|---|---|

| 保障範囲 | 三大疾病・高度障害などに限定 | 精神疾患・ケガなども含む (※商品による) |

| 働けなくなったときの備え | 対象疾患に当てはまれば保険料免除(積立継続) | 月々の給付金で生活費とNISA積立金を捻出 |

| 運用先 | 保険会社にお任せできる | 自分で自由に選べる |

| 税制メリット | △ 換金時に所得税・住民税が課税。払込免除が早期に発動すると課税額も大きくなる | ◎ NISAは運用益はすべて非課税 保険金受取も非課税 |

| 途中解約のしやすさ | × 解約控除・元本割れリスクあり | ◎ 保険もNISAも自由に見直し・解約可能 |

おうるの結論

変額保険は「保障と運用を1つにまとめた商品」ですが、実際には保障も運用も不十分になりやすいです。

それよりも、保障は就労不能保険で、運用はNISAで――

役割を明確に分けることで、ムダなく・効率よく・柔軟にお金を守ることができます。

こんな方は一度見直しを

保険と運用を分けて考えることで、本当に必要な保障を手に入れつつ、将来のお金もしっかり育てていけます。

今一度、自分の保障が働けない時のリスクに備えられているか、チェックしてみて欲しいです。

最後に

「変額保険+払込免除」で万全だと思っていたけど、実はカバーできないリスクがある――そんな事実にハッとした方もいるかもしれません。

もちろん、変額保険が絶対ダメというわけではありません。大切なのは、「何のために備えるのか?」をちゃんと考えること。

働けなくなったときに本当に必要なのは、生活費をまかなえる現金です。そして、将来の資産づくりには、自由度が高く税制メリットのあるNISAの方が理にかなっています。

“保険で投資”は一見スマートに見えますが、実際は中途半端になりがち。

だからこそ、「保険は守るため」「投資は育てるため」と目的を分ける――これが、お金と上手に付き合う第一歩だと私は思います。

もし今、自分の保険にモヤモヤを感じているなら、一度立ち止まって「本当に必要な保障って何だろう?」と見直してみてください。

詳しくは👇の投稿をチェック!