【新NISA徹底解説】メリットデメリットは?今始めるべき?【おすすめの選び方】

NISAについてよく分からないから、イチから勉強したい!

NISAを始めたいけど、どこから始めていいか分からない…

今回はNISAを始めたくても始められない!という人に向けて、NISAを徹底攻略するガイドを作りました!

・NISAってなに?

・NISAのメリット・デメリット

・おすすめの証券会社

・初心者にオススメの銘柄

・積立する金額ってどう選ぶ?

これからNISAを始めたい!という人が知っておきたいポイントを、徹底的に解説したので、ぜひ最後まで見ていってください。

開設手順を知りたい人はこちら👇

NISAのキホン

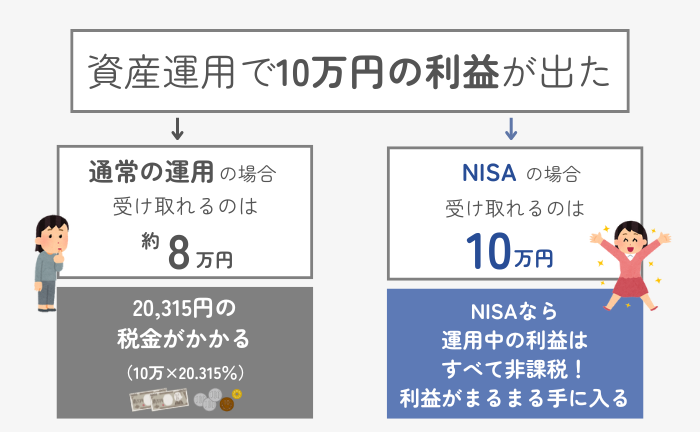

NISAとは、投資の利益が非課税になる国の制度のこと。

NISAは投資初心者でも始めやすく、コツコツと資産形成を行うことが出来ます。

約20%の税金がお得になる、最強の制度!

NISAのポイント

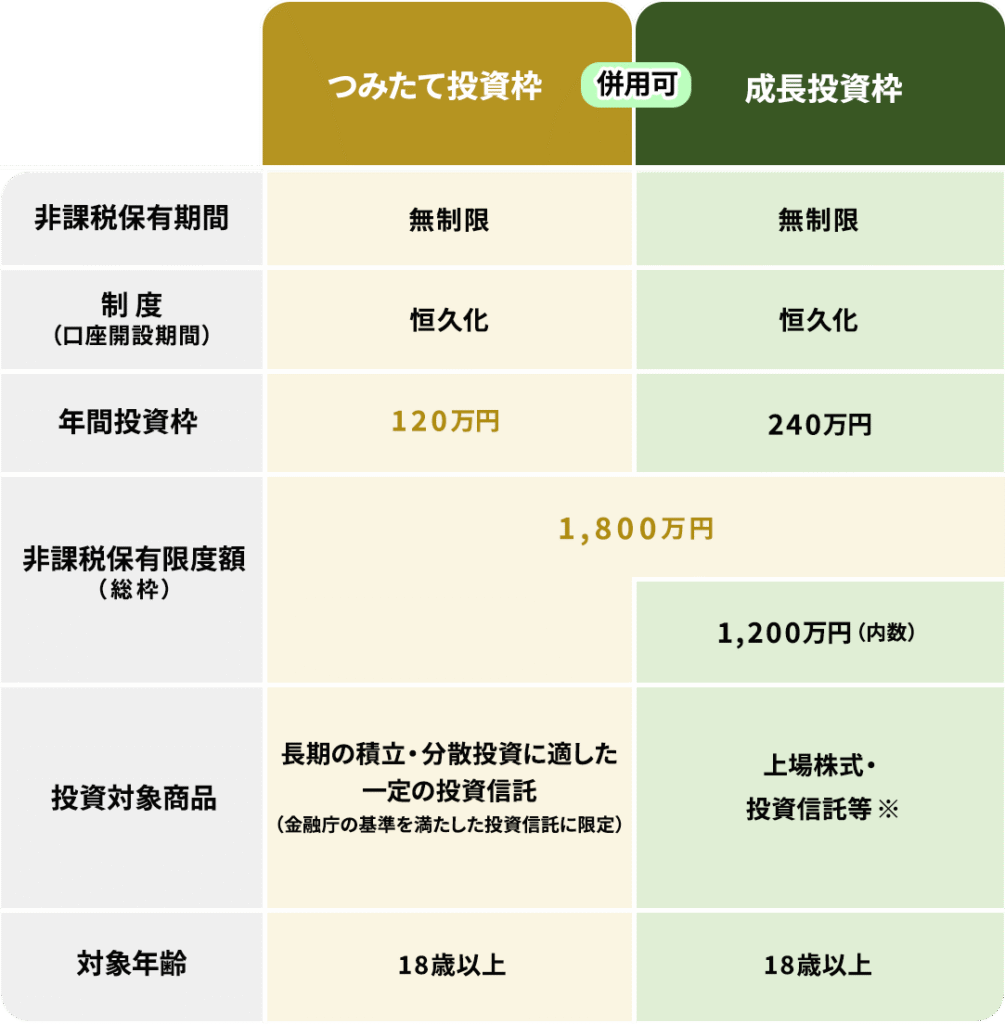

- 非課税保有期間が無期限

-

非課税保有期間はつみたてNISAでは20年間、一般NISAでは5年間でしたが、2024年からのNISAでは無期限となりました。

そのため、非課税保有期間を気にすることなく、さらに長期投資を行いやすくなりました。

- NISAの非課税期間が恒久化

-

2024年1月から始まったNISA制度は恒久化されました。

2023年までのNISAは時限的な制度でしたが、2024年からのNISAは恒久的な制度になったため、より長期的な視点で資産形成に取り組めるようになりました。

- つみたて投資枠と成長投資枠をダブルで使える

-

2024年からのNISAでは、つみたてNISAがつみたて投資枠に、一般NISAが成長投資枠に引き継がれ、併用が可能になりました。

例えば、つみたて投資枠で積立投資を継続しながら、成長投資枠で個別銘柄に一括投資することも可能になりました。

- 年間投資枠が拡大

-

2024年からのNISAでは、つみたて投資枠がつみたてNISAの3倍の年間120万円、成長投資枠が一般NISAの2倍の年間240万円に拡大され、併用により合計で年間360万円まで拡大しました。

- 非課税の「総枠」が新設

-

2024年からのNISAでは、生涯を通じての非課税保有限度額が新たに設けられ、1,800万円が上限となりました。

上限は1,800万円ですが、成長投資枠はそのうち1,200万円が上限となります。また、2023年までのNISAでの保有額は、2024年からのNISAの非課税保有限度額(総枠)の1,800万円の外枠で管理されます。

- 非課税枠の再利用が可能

-

2024年からのNISAでは、商品を売却した場合、翌年以降売却した商品の簿価(取得金額)の分だけ非課税投資枠が復活し、再利用が可能になります。

ここら辺は難しいから、知りたい人だけ読めばOK!

- メリット1:少額から始められる

-

NISAは少額から投資を始められます。

証券会社によっては、月100円から始められるので、生活に負担がない範囲で継続できます。

- メリット2:購入のタイミングに迷わずほったらかしで運用できる

-

NISAはコツコツ自動で投資することも可能なので、自分で購入するタイミングを考える必要がありません。

運用に手間がかからず、一度始めればほったらかしで継続できるのがメリットです。

- メリット3:コストを抑えられる

-

本来、投資信託を購入する場合には手数料を支払う必要があります。

NISAでは、販売手数料が0円だったり、運用中のコストが安い商品を取り扱っているので、コストを抑えながらお金を増やすことが出来ます。

- メリット4:いつでも換金できる

-

NISAは積み立てたお金を好きなタイミングで換金できます。

老後資金や、教育資金、海外旅行などの余暇資金など、さまざまな用途で活用できます。

- メリット5:分散投資でリスクを抑えられる

-

NISAは定期的にコツコツ積み立てることが出来るので、投資のリスクを抑える効果があります(ドルコスト平均法)。

積立期間が長くなるほど、損しづらく、利益が出やすいような仕組みになっています。(後述)

- デメリット1:元本割れの可能性がある

-

NISAでの運用は価額の変動があるため「元本割れ」の可能性があります。

ただし、積立期間が長くなればなるほど、損する確率は小さくなっていくので安心してください。(後述)

- デメリット2:投資できる銘柄が限られている

-

NISAで購入できるのは、金融庁が認定した一部の商品のみになっています。

投資上級者で、毎月分配型の商品や、デリバティブ取引による運用をしたい人には向いていません。

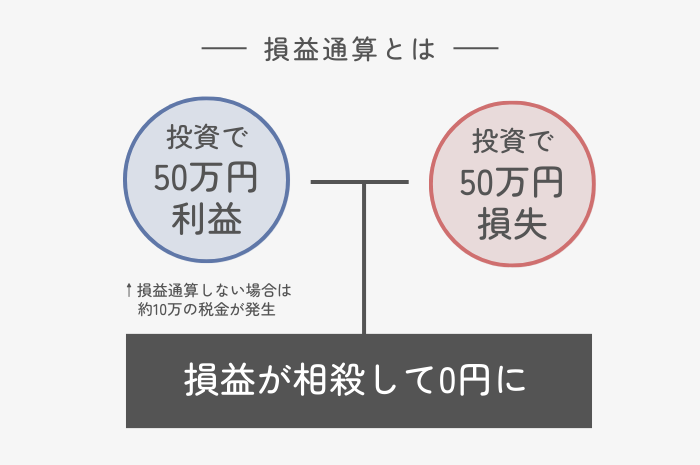

- デメリット3:損益通算ができない

-

※課税口座は使わず、NISAだけやる人は無視してOK

本来であれば、投資で損失が発生した場合、他の利益と合算することで税金を安くする「損益通算」という手法を使うことが出来ます。

しかし新NISAでは、損益通算ができません。

NISAの枠を超えて、課税口座で運用したい場合のみ注意が必要です。

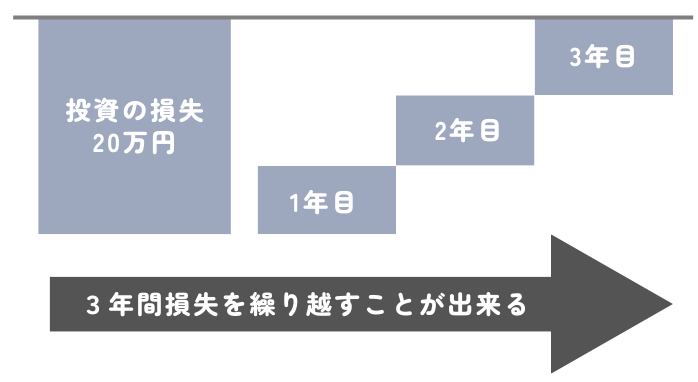

- デメリット4:繰越控除の適用がない

-

※課税口座は使わず、NISAだけやる人は無視してOK

「繰越控除」とは、売却時に損失が出た場合、その損失分を3年間繰り越し、その間に出た利益と相殺できる制度です。

損失した分を確定申告すれば、繰越控除の適用を受けられ、翌年以降の税負担を軽くすることができます。

しかし、新NISAでは利益に対して税金がかからないので、繰越控除の適用を受けることができません。

おすすめの証券会社

NISAを取り扱っている証券会社はたくさんありますが、NISAを開設できるのは1人1口座までと決まっています。

証券会社選びで後悔したいためには、下記のポイントをふまえて選ぶことが重要です。

・口座開設数の多さ

・最低積立金額や積立頻度の柔軟さ

・取り扱っている銘柄数の多さ

・ポイント還元率

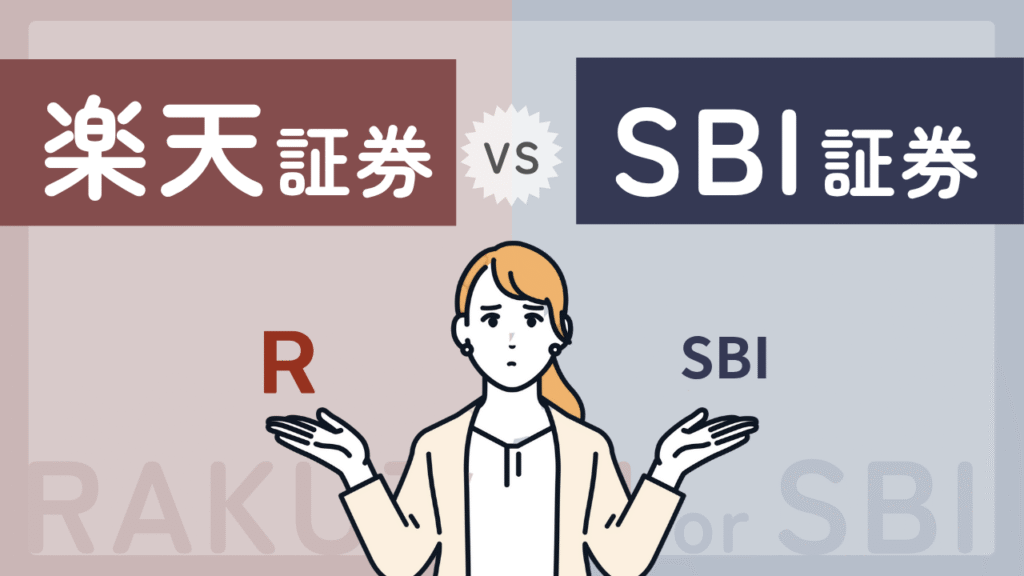

おすすめは楽天証券とSBI証券

楽天証券・SBI証券はダントツ人気の証券会社です。

ポイント還元率はもちろん、取り扱っている銘柄数も業界最高水準なので、どちらかを選んでおけば、後悔しないと思います。

どっちの証券会社がおすすめ?

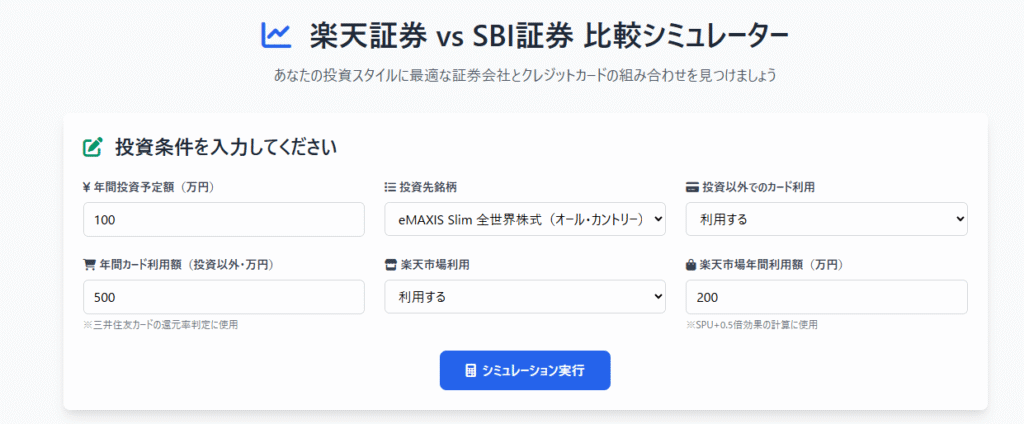

🔴 楽天証券が向いている人

年間投資額120万円以下

楽天市場を年15万円以上利用

楽天経済圏をフル活用中

投資初心者〜中級者

🔵 SBI証券が向いている人

年間投資額150万円以上

年間カード利用100万円以上

楽天市場をあまり使わない

投資中級者〜上級者

・どちらが有利か?を簡単に判断するシミュレーターを作ったよ

・各証券会社の口座開設手順や、ポイント最大化のための設定は↓の記事をチェック👀!

投資商品はどれを選ぶ?

NISAを始められない人の中には、「どの銘柄に投資していいか分からない…」と悩む人も多いと思います。

ここからは、おすすめ銘柄や選び方の基準、購入前の注意点を紹介します。

投資初心者が投資商品を選ぶときに気を付けたいのは以下のポイント。

- 全世界に分散した銘柄を選ぶ

-

投資初心者が選んでほしいのは、「全世界」に分散している銘柄。

商品によっては日本だけ、アメリカだけ、と特定の国に投資するものがありますが、あまりおすすめしません。

特定の地域に絞った場合、その国の経済状況や政治などよって、価額に大きな影響を与える可能性があります。

1つの国だけにとらわれず、全世界の国に分散して投資することで、値下がりリスクを分散し、安定した運用を行うことが出来ます。

- インデックスファンドを選ぶ

-

インデックス運用とは、日経平均株価や、TOPXIなどといった指標(インデックス)と連動する運用のこと。

インデックスファンドは値動きが分かりやすく、運用コストが安いので、投資初心者にぴったりの銘柄です。

- 信託報酬が低い銘柄を選ぶ

-

投資で最重要視したいのがコスト。

NISAでは信託報酬というコストが発生します。

これは運用にかかる経費のことで、投資を続けている間はずっと発生します。

このコストが高いほど、投資のリターンは悪くなるので少しでも信託報酬(コスト)が安い銘柄を選びましょう。

- 純資産総額が大きい人気の銘柄を選ぶ

-

純資産総額が大きい=人気の銘柄という意味です。

人気のない銘柄の場合、運用が途中で打ち切られてしまう可能性があります。

投資初心者はなるべく純資産総額の大きい人気ファンドを選ぶのがおすすめです。

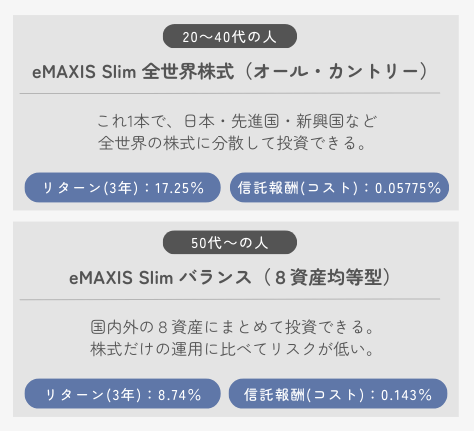

おすすめの銘柄は?

上記の4つの観点から、投資初心者に一番お勧めしたい銘柄を1つに絞りました。

年齢によってリスク許容度が変わるので、年代別でおすすめを分けています。

もちろん上記以外にも、利回りのよい銘柄や、リスクの低い銘柄はありますが、自分の力じゃ選べない!という人は、上記を選んでおくのが無難です。

積立する金額はどう決めるべき?

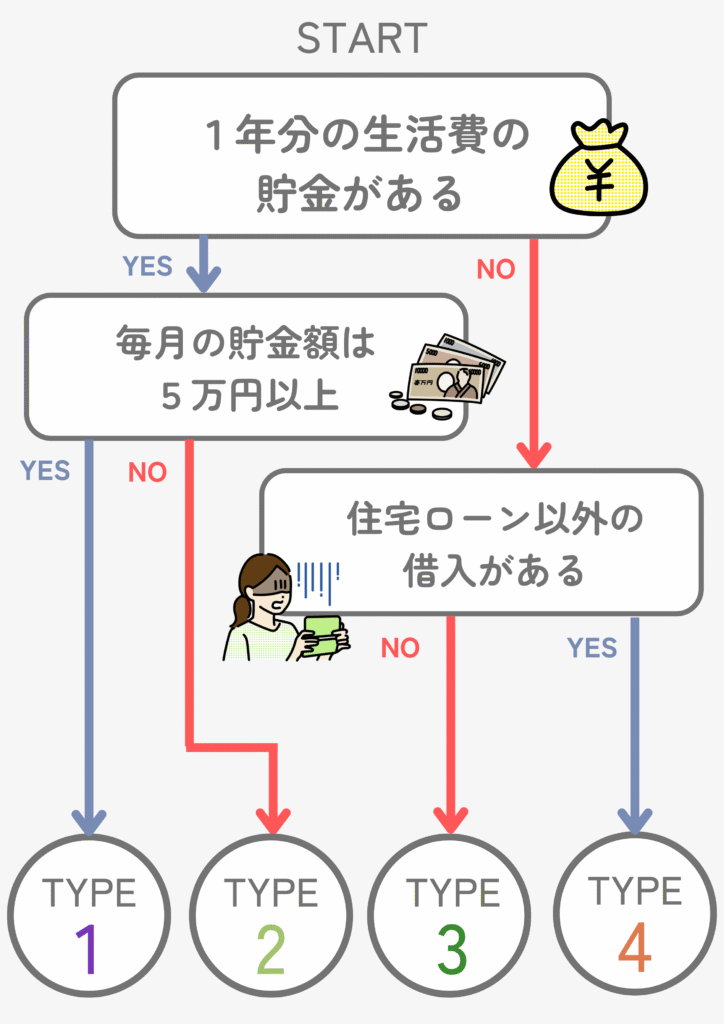

いくら投資するか決められない!という人は、このフローチャートを参考にしてみてください。

- TYPE1:月3万円~がおすすめ

-

毎月しっかり貯金しているあなたは、月3万円以上投資してもOK!

複利のパワーでどんどん増やしていきましょう!

- TYPE2:月1~2万円がおすすめ

-

コツコツじっくり貯めるのが上手なあなたは、月1~2万でチャレンジしてみては。

慣れてきたら金額UPもOK。

- TYPE3:月100円~1万円がおすすめ

-

貯金が少ないあなたは超少額で始めるのがおすすめ。

少額で経験値を積んで預金が貯まってきたら増額してみて!

- TYPE4:月0~1000円がおすすめ

-

住宅ローン以外に借入があるあなたは

NISAをするよりもまずは家計改善を頑張ろう!

NISAはごく少額にしておいて経験値を貯めるのはアリ!

自分で投資金額を決められない!という人はぜひ参考にしてね~!

損する可能性ってどれくらい?

NISAは「元本割れする」可能性のある商品なので、リスクが気になる人も多いと思います。

では実際どれくらいの確率で元本割れするのか見てみましょう。

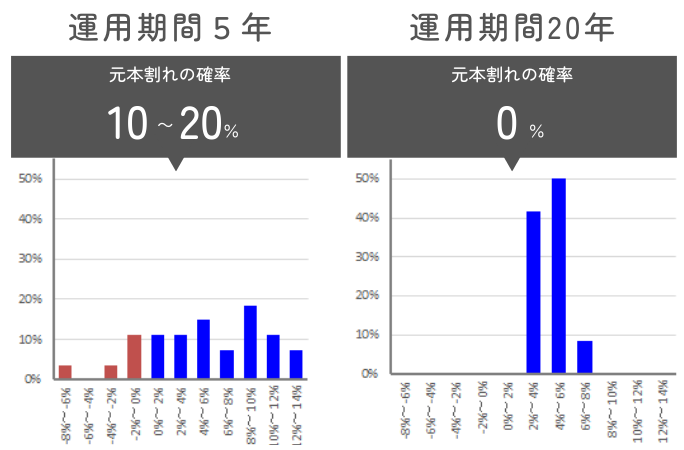

元本割れの確率は、運用期間によって変わります。

上の図の通り、投資の期間が長くなるほど、元本割れの確率は低くなっていきます。

金融庁の分析によると、損する確率は5年運用すると10~20%程度、20年運用すると0%になりました。

投資を長く続けるほど、リスクは小さくなり、お金を増える力は大きくなります。

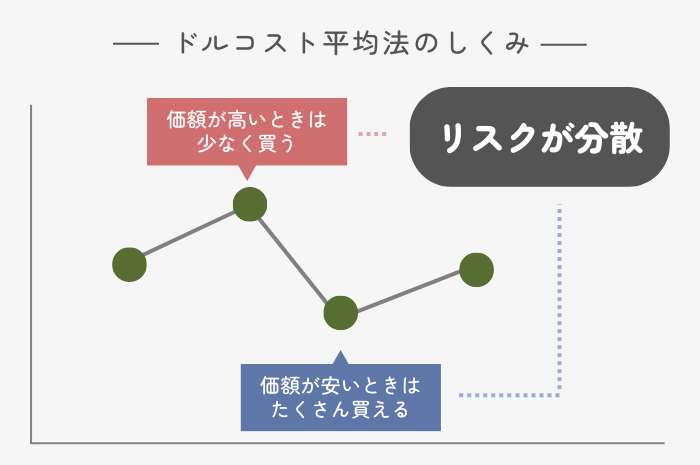

ポイントは2つ。「ドルコスト平均法」と「複利」の効果です。

- ドルコスト平均法って?

-

ドルコスト平均法とは、同じ金額を定期的に購入する投資手法のことです。

NISAの積立でもこの手法が取り入れられており、長い時間をかけて、コツコツ投資をするので、損する確率が低くなります。

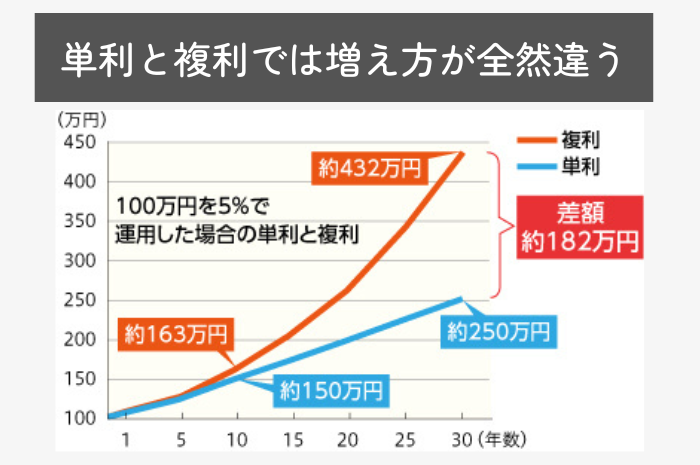

- 複利って?

-

複利というのは、元金だけでなくその利子にも利子が付く状態のこと。

アインシュタインが「人類最大の発明」と呼ぶほど、複利の効果は大きいです。

投資を始めて数年はあまり効果は分かりませんが、時間が経つほど増やすパワーを発揮するのが複利です。

出典:三菱UFJ銀行

よくある質問

初心者が悩みがちな質問について、まとめてみました。

積立金額に関する悩み

- 少額でも意味ある?

-

月1,000円でもやる価値はあります!仮に月1,000円を30年・5%で運用すると83万になります。

早く始めるほど増える力が強くなるので、迷っている暇があったら少額でもいいので始めてほしいです。

あとは、経験をつむために、最初は少額で、慣れてきたら金額を増やすという手もあります。

- 積立金額はどうやって決める?

-

生活防衛資金が貯まっていたら月10,000円以上投資してもいいと思います。

初心者さんは、月1,000円からスタートし、生活防衛資金が貯まったら月10,000円にUP。

もっと余裕が出たら満額の33,333円、という感じでステップアップしてもいいですね!

※生活防衛資金:生活費の1年分

- 満額やらなきゃだめ?

-

満額やる必要は一切ないです!

逆に、満額やっている人は少なく、多くの人が5千円~2万円ほどを積立しています。

家計が苦しくない範囲で積立金額を選びましょう!

- 金額変更ってできるの?

-

積立金額の変更はいつでもできます!

ただし、運用成果をしっかり出したいのであれば、あまりコロコロ積立金額を変えるのはおすすめしません。

1年以上積立を継続できる金額で始めることをおすすめします。

家計が苦しくない範囲で積立金額を選びましょう!

- 毎日積立と毎月積立どっちがいいの?

-

毎日積立と毎月積立では、リターンに大きな差はないので、どちらを選んでもいいです。

ただし、ポイント還元を受けたい人は、毎月積立がおすすめ。

SBI証券でも、楽天証券でも、クレカ積立が出来るのは、毎月積立のみです。

NISAを始める時の悩み

- 何に投資するのがいいの?

-

投資初心者は三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)がおすすめ!

これ1本で、全世界の株式に分散して投資することが出来ます。リスクを抑えつつ、しっかり増やしていきたい人にぴったりです。

コストがとても安いのも魅力です。

詳しくは前述を見てください。

- 銘柄は複数組み合わせるべき?

-

私のおすすめのeMAXIS Slim 全世界株式(オールカントリー)なら基本的に1種類でOK。

これ1本で世界に分散して投資できるので、勝手にリスク分散してくれます。

ただし、年齢が50代以降の人は債券や金を組み合わせるのも検討したいです。

債券…?よく分からない…!という50代以降の人はeMAXIS Slimバランス(8資産均等型)1本だけを選んでおくといいと思います。

詳しくは前述をみてください。

- おすすめの証券会社は?

-

基本的に楽天証券もしくはSBI証券がおすすめ。

2社の比較を見たい人はこちらの記事を見てみてください。

- iDeCoと比べてどうなの?

-

所得税が節税になるiDeCoも良い制度!

ただしiDeCoは60歳以降しか現金化出来ないので、中級者向けです。

まずはNISAからはじめてみて投資になれるのがおすすめ!

たしかにiDeCoの節税効果は魅力ですが、一度始めると基本的にやめられないので、まずは気軽なNISAで投資をはじめて見ましょう♪

投資のタイミングに関する悩み

- 貯金が少ないけど始めてもいい?

-

生活防衛資金(生活費の1年分)が貯まっていないうちは、超少額で始めるのがおすすめ。

月100~5,000円で投資に慣れておくのがいいです。

貯金が貯まったら、積立金額をUPして、本格的に増やしていきましょう!

おすすめの投資金額がわかるフローチャートも作ったので見てみてください♪

- 借金があるけどやってもいい?

-

借金があるならやらない方が無難だと思います。

まずは家計の見直しを行って、早急にローンを返しましょう!

ただし住宅ローンだけ借りている人はNISAをやってもOKです。

- 今更遅くない?

-

迷っている時間が一番損してます。

投資は時間をかければかけるほど増えていきます。迷って動けない時間は機会損失なので、これの記事を機に今日からチャレンジして欲しいです。

- NISAを始めるのにお得なタイミングは?

-

いつ始めてもOKです。

相場を気にせず、思い立った時に始められるのがNISAのいいところ。

私もコロナショックの大暴落前にNISAを始めましたが、今ではしっかり利益を出してくれています!

コツコツ長く投資を続けるのが成功の秘訣ですね♪

- 円安・円高や、株式相場は気にするべき?

-

基本的に気にする必要はないです。

というのも、価格が高いときは少なく、安いときは多く購入できる(ドルコスト平均法)ので、いつ始めても投資リスクを抑えることができます。

相場を気にせず、コツコツ積み立てるのが利益を出すコツです。

運用中や終わり方の悩み

- 運用中注意することはある?

-

マイナスになっても気にしないこと!

NISAは長く続けることで、その投資効果を発揮します!

マイナスになってる!とネガティブになって、投資をやめてしまうと、せっかく安く買えるチャンスを逃してしまいます。

価額が下がっている時ほど、購入のチャンスなので、コツコツ積立を続けましょう。

基本的にNISAは放置した人が勝ちます。

- 終わり方はどうしたらいい?

-

資金が必要になる5年前くらいから、ちょっとずつ現金化していくのがおすすめです。

例えば、教育資金のために新NISAをやっている人は、子どもが中学に入学したころからじわじわ売っていきましょう。

老後資金なら、毎月1万を現金化する!と決めるのもいいですね。

まとめ:NISAで効率よく資産形成しよう

今回の記事ではNISAのメリットデメリット、おすすめ証券会社などを紹介しました。

この記事の要点は以下の通りです。

・NISAは投資の利益が非課税になる国の制度

・証券会社はポイント還元が大きい楽天証券かSBI証券がおすすめ

・積立は相場に関係なくいつ始めてもOK。一日でも早い方が、増える力が大きくなる

少しでも効率よく資産を増やしたいのであれば、NISAはぜひ始めたい選択肢の一つです。

もしまだ証券口座を持っていない方は、まずは口座を開設しましょう。